Introduction

Les élections présidentielles américaines n’affectent pas seulement la politique : elles influencent aussi fortement les marchés financiers.

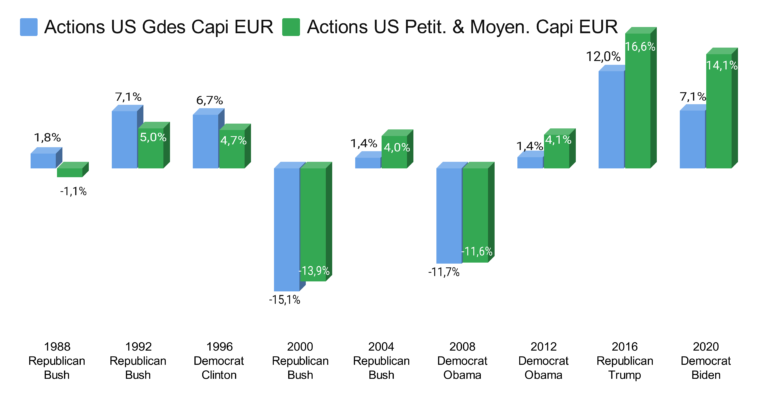

Notre étude “Élections Américaines et Marchés Financiers : Analyse approfondie des tendances depuis 1988” a révélé que, juste après une élection, les actions de petites et moyennes entreprises (appelées aussi capitalisations PMC) tendent à mieux se comporter que les actions des grandes entreprises, y compris celles du secteur technologique.

Suite à la victoire de Donald Trump en 2024, cette tendance se confirme avec ce que l’on appelle le « Trump Rally ».

Dans cet article, nous expliquons les raisons de cette dynamique en termes clairs, en analysant les causes et les effets.

Performance 2 mois post-electoraux

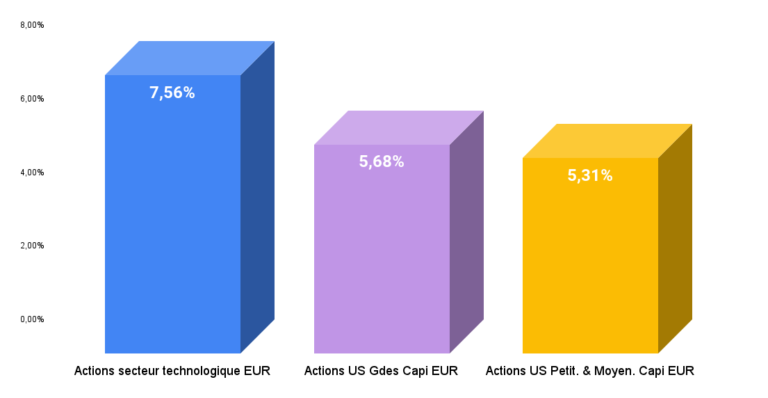

Performance du 04 au 08 novembre 2024

1. Effet du Dollar Fort : Un Avantage pour les Entreprises Tournées Vers le Marché Intérieur

Ce qu’il se passe : Après une élection, des changements de politique économique influencent souvent le taux de change de la monnaie nationale. Suite à la victoire de Donald Trump, le dollar s’est renforcé, c’est-à-dire qu’il vaut maintenant plus par rapport aux autres devises, comme l’euro ou le yen.

Pourquoi c’est important : Un dollar fort peut pénaliser les grandes entreprises américaines qui vendent beaucoup à l’étranger. Quand elles convertissent leurs revenus en devises étrangères en dollars, elles obtiennent moins de dollars pour la même vente, ce qui réduit leurs bénéfices consolidés. Cet effet affaiblit leur position sur le marché boursier.

Qui en profite : À l’inverse, les petites et moyennes entreprises sont souvent davantage tournées vers le marché américain et subissent donc moins cet effet de conversion. Au contraire, elles en tirent profit : un dollar fort leur permet d’importer des matières premières à moindre coût, améliorant ainsi leurs marges bénéficiaires. En clair, elles deviennent plus rentables et attirent ainsi les investisseurs.

2. Rotation de Style : Les PME Deviennent plus Attractives

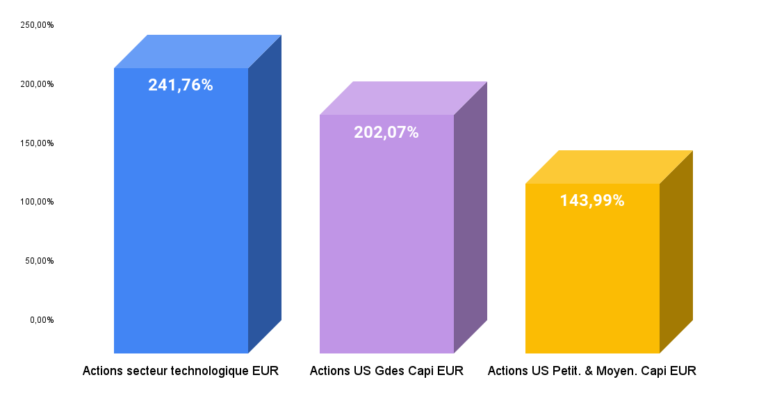

Ce qu’il se passe : Au cours de la dernière décennie, les grandes entreprises, en particulier celles du secteur technologique, ont connu une croissance fulgurante. Ces entreprises sont devenues très populaires et leurs actions sont désormais chères par rapport à leurs bénéfices.

Pourquoi c’est important : Après une élection, les investisseurs réévaluent leurs portefeuilles et cherchent des opportunités d’achat à prix plus attractifs. C’est ici que les PME entrent en jeu : elles sont moins chères, car elles n’ont pas encore bénéficié du même engouement que les grandes capitalisations.

Qui en profite : Les petites et moyennes entreprises deviennent ainsi une cible privilégiée pour les investisseurs en quête de potentiel de croissance, surtout dans un environnement économique tourné vers le marché intérieur. Cette rotation de style entraîne un afflux de capitaux vers ces PME, qui bénéficient alors d’une demande accrue pour leurs actions, et donc d’une hausse de leur valeur boursière.

Performance du 07 novembre 2014 au 07 novembre 2024

3. Courbe des Taux : Une Configuration Favorable pour les PME

Ce qu’il se passe : Les taux d’intérêt jouent un rôle clé dans le financement des entreprises. Aux États-Unis, la Réserve fédérale fixe les taux d’intérêt à court terme, tandis que les taux à long terme sont établis par le marché. La courbe des taux, c’est-à-dire la différence entre les taux courts et les taux longs, indique comment les investisseurs perçoivent l’économie.

Pourquoi c’est important : Les petites et moyennes entreprises dépendent souvent de prêts à court terme pour financer leurs activités. Lorsque les taux d’intérêt à court terme sont bas, comme c’est actuellement le cas, ces PME peuvent emprunter à des coûts plus faibles, ce qui leur permet de se développer plus facilement.

À l’inverse, les grandes entreprises, qui investissent souvent dans des projets de grande envergure comme la recherche et développement, sont sensibles aux taux à long terme. Des taux longs bas leur permettent de financer ces projets à moindre coût. Actuellement, les taux longs sont cependant élevés, ce qui complique ce type d’investissements pour les grandes entreprises.

Qui en profite : Dans le contexte actuel de 2024, avec des taux courts en baisse et des taux longs plus élevés, les petites et moyennes entreprises se trouvent en position de force. Elles bénéficient de coûts d’emprunt faibles à court terme et peuvent profiter des perspectives de croissance intérieure, tandis que les grandes entreprises voient leur coût de financement plus élevé pour leurs projets à long terme.

4. Combien de Temps Cette Surperformance Peut-Elle Durer ?

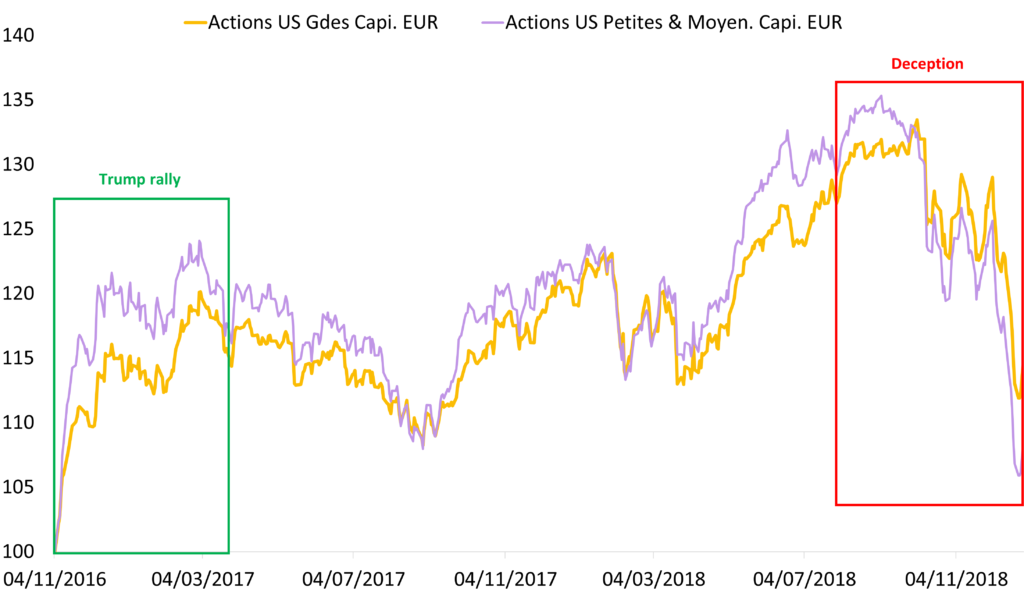

Les données montrent que les effets post-électoraux peuvent durer plusieurs mois. Par exemple, après la première élection de Trump en 2016, les petites et moyennes capitalisations ont surperformé pendant plus 4 mois. Cependant, ces attentes reposent en grande partie sur les anticipations de politique économique de l’administration Trump.

Il est important de noter qu’en 2016, Trump avait promis d’investir massivement dans les infrastructures, mais cette promesse n’a pas été tenue. Le marché a été decu et ensuite pénalisé Actions Petites Moyennes Capi.

Les investisseurs surveilleront donc de près les mesures concrètes mises en œuvre par le nouveau gouvernement. La réaction du marché dépendra de la réalisation effective de ces promesses, ce qui pourrait influencer la durée de la surperformance des petites et moyennes entreprises.

Performance de Trump Rally 2016

5. Effet de Change pour les Investisseurs Européens

Ce qu’il se passe : Les investisseurs européens qui investissent sur le marché américain profitent directement de la hausse du dollar par rapport à l’euro. En effet, un dollar fort renforce les gains en euros d’un investissement réalisé en dollars.

Pourquoi c’est important : Lorsqu’un investisseur européen place des fonds en dollars, ses gains augmentent si le dollar s’apprécie face à l’euro. Par exemple, un investissement en actions américaines qui rapporte 8 % en dollars génère un rendement encore supérieur en euros si la devise américaine s’apprécie par rapport à l’euro.

Exemple Numérique : Supposons qu’un investisseur européen place 100 000 € dans des actions de PME américaines, avec une performance de 8 % en dollars. Si le dollar gagne 5 % par rapport à l’euro, le rendement total en euros serait de 13 %, soit un gain de 13 000 € (8 000 € de performance boursière et 5 000 € d’effet de change), au lieu de seulement 8 000 € sans l’effet de change.

À noter pour les investisseurs européens : Pour maximiser ce double effet (performance du marché américain et avantage du taux de change), il est préférable de choisir des parts en euros non couvertes de fonds de la catégorie Actions États-Unis Petites-Moyennes Capitalisations. Une part non couverte permet de bénéficier pleinement de l’effet de change, contrairement aux parts couvertes en euros qui neutralisent cet effet.

Pour les trackers pour investir, vérifiez si le tracker est composé d’actions physiques et non de produits dérivés. Les trackers basés sur des actions physiques détiennent directement les titres en portefeuille, ce qui offre une exposition plus fidèle au marché sous-jacent et embarquent le risque de change.

Conclusion

Les élections américaines de 2024 renforcent la dynamique de surperformance des petites et moyennes capitalisations, en raison de facteurs clairs et identifiables : un dollar fort, un contexte de financement favorable à court terme, et des valorisations attractives. L’analyse des données historiques et des fondamentaux de marché montre que les PME ont de solides arguments pour continuer à dominer dans ce contexte.

Toutefois, les investisseurs devront rester attentifs aux mesures concrètes prises par l’administration pour vérifier si les anticipations actuelles se matérialisent.

EnvestBoard propose des outils analytiques avancés pour explorer ces dynamiques et comprendre comment optimiser les portefeuilles d’investissement en fonction des données de marché.

À propos de l’auteur : Yufeng Xie

Yufeng Xie est le CEO et co-fondateur d’EnvestBoard, une plateforme innovante d’aide à la décision d’investissement. Diplômé de l’ENSAE Paris (Institut Polytechnique de Paris) et titulaire d’une formation en économie de la Sorbonne, il cumule près de 20 ans d’expérience dans la gestion d’actifs et de patrimoine. Yufeng a occupé des postes prestigieux en tant que chercheur en structuration de produits, trader algorithmique et gérant de fonds au sein de grandes institutions financières européennes.

Passionné par l’analyse économique, les mathématiques et l’intelligence artificielle, il a fondé EnvestBoard pour offrir des solutions analytiques avancées, permettant aux investisseurs de prendre des décisions d’allocation de portefeuille optimisées et éclairées.

Notation EnvestBoard - Surperformance 3 ans

Chaque mois, les fonds d’une même catégorie sont notés en fonction de leur surperformance à 3 ans par rapport à la moyenne de la catégorie.

- 5 étoiles : Top 10% des fonds les plus performants.

- 4 étoiles : 22,5% suivants.

- 3 étoiles : 35% suivants.

- 2 étoiles : 22,5% suivants.

- 1 étoile : 10% des fonds les moins performants.

À noter :

Les performances passées ne préjugent pas des performances futures. Le contenu ci-dessus ne présente pas un conseil. Il s’agit d’une analyse objective des informations financières.

À lire aussi :

- https://www.lemonde.fr – La victoire annoncée de Donald Trump saluée par les marchés financiers

- https://www.lapresse.ca – L’élection de Donald Trump surexcite les marchés financiers

- https://www.tradingsat.com – Comment se comporte Wall Street peu après une présidentielle américaine ?

- https://www.lefigaro.fr – Élections américaines : Wall Street applaudit, le reste du monde s’inquiète

- https://fr.euronews.com – Les marchés européens chutent après la victoire de Trump et se tournent vers la Fed