Introduction

Les élections présidentielles américaines représentent un tournant majeur pour les marchés financiers mondiaux.

Si l’identité du vainqueur est importante, ce sont surtout les attentes en matière de politiques économiques, budgétaires et la confiance des consommateurs qui influencent directement le comportement des marchés.

Cet article analyse les performances des différents actifs financiers dans les deux mois suivant les élections présidentielles des 40 dernières années et explore les raisons derrière ces tendances.

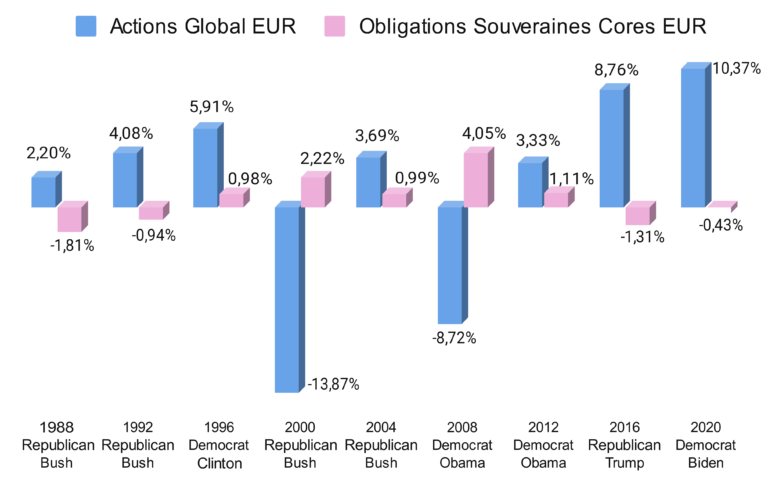

1. Actions vs Obligations Souveraines : Analyse des tendances Post-Électorales

Historiquement, les actions ont enregistré des performances positives dans les deux mois suivant 7 des 9 dernières élections présidentielles.

En revanche, les élections de 2000 et 2008, marquées par des crises économiques majeures, ont vu des baisses significatives des marchés actions, tandis que les obligations souveraines ont montré des performances modérées mais stables.

Performance 2 mois post-electoraux

Explications

- Dissipation de l’incertitude politique : La clarification des résultats électoraux réduit l’incertitude, incitant les investisseurs à se tourner vers des actifs plus risqués, tels que les actions.

- Anticipation des politiques économiques : Les promesses de relance économique, comme des baisses d’impôts et des investissements en infrastructures, augmentent les attentes de croissance et renforcent la confiance des marchés.

- Hausse des taux et inflation : Les promesses électorales d’une politique budgétaire expansionniste entraînent souvent une anticipation d’inflation, incitant à des ajustements dans les portefeuilles, avec des préférences pour les actifs qui bénéficient d’une hausse des taux.

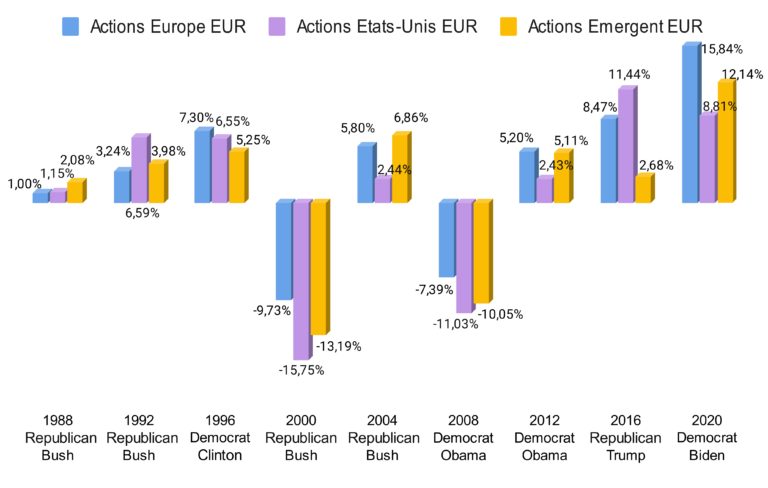

2. Comparaison des performances régionales : Actions Européennes, Américaines et Émergentes

Les actions européennes ont, dans la majorité des cas, surpassé les actions américaines après les élections présidentielles. Cette surperformance peut s’expliquer par des valorisations jugées plus attractives en Europe et par des flux de capitaux à la recherche d’opportunités après la levée de l’incertitude électorale aux États-Unis.

Les marchés émergents, quant à eux, affichent des performances plus volatiles. Ils dépendent des flux de capitaux étrangers et sont sensibles aux fluctuations du dollar.

Un dollar fort conduit souvent à des sorties de capitaux des marchés émergents, tandis qu’une dépréciation stimule leur attractivité.

Performance 2 mois post-electoraux

Le rôle du taux de change EUR/USD et la Volatilité Monétaire

Le taux de change entre l’euro et le dollar (EUR/USD) est influencé par les résultats des élections américaines. Une appréciation du dollar peut être encouragée par des politiques économiques protectionnistes et attirer des capitaux vers des actifs considérés comme des valeurs refuges.

En revanche, une administration perçue comme favorable à la croissance et à l’international peut entraîner une stabilisation du dollar et soutenir l’euro.

Conséquences pour l’Europe : Une hausse du dollar due à une politique expansionniste aux États-Unis est favorable, augmentant la compétitivité des exportations européennes.

Cependant, si la hausse est motivée par des politiques protectionnistes, l’effet peut être inverse et négatif pour l’Europe.

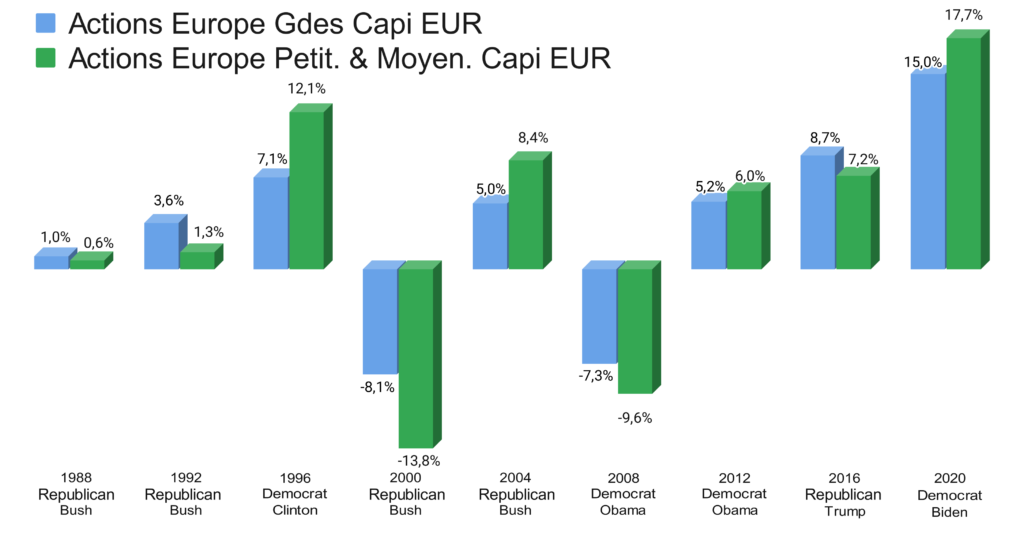

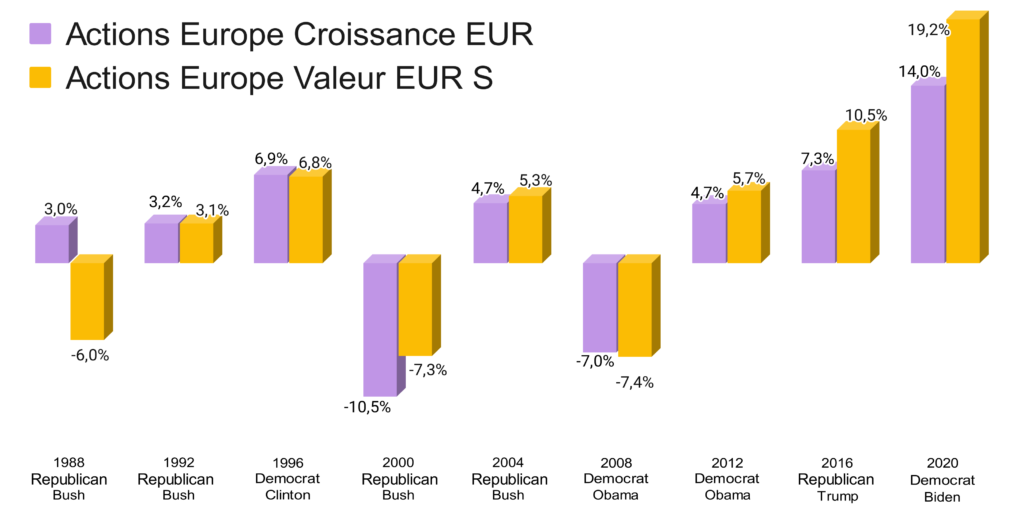

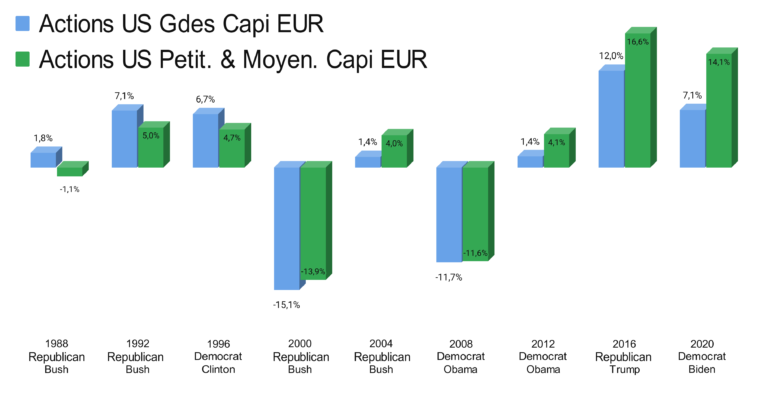

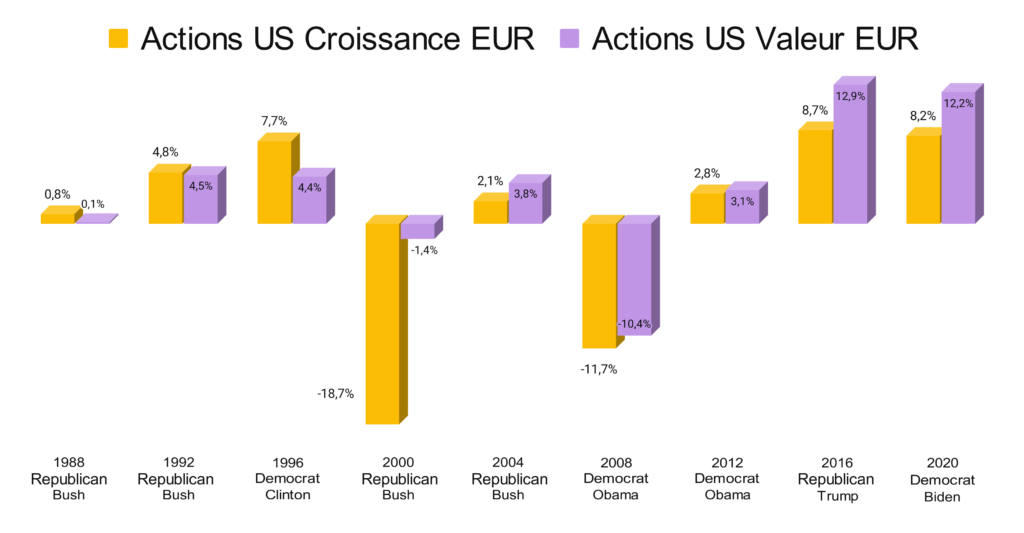

3. Style Value surpasse-t-il le Style Growth, Petites Capitalisations vs Grandes Capitalisations ?

Le style d’investissement Value a surperformé le style Growth lors de 7 des 9 dernières élections. Ce phénomène s’explique par la rotation sectorielle qui privilégie les actions Value, perçues comme sous-évaluées et bénéficiant de politiques de relance et de soutien aux secteurs cycliques.

Les actions Growth, en revanche, sont plus sensibles aux attentes de hausse des taux long, qui réduisent la valeur actualisée de leurs flux de trésorerie futurs.

Les petites et moyennes capitalisations surperforment souvent les grandes entreprises après les élections, car elles profitent plus rapidement des nouvelles mesures de soutien économique et des politiques favorables aux entreprises locales. Les grandes capitalisations, quant à elles, peuvent être davantage affectées par la force du dollar et les politiques commerciales protectionnistes.

Performance 2 mois post-electoraux

4. Evolution de l’Impact Electoral depuis 2000

L’impact des élections présidentielles américaines sur les marchés financiers est devenu plus marqué depuis 2000.

Plusieurs raisons expliquent cette évolution :

- Globalisation financière accrue : L’interdépendance des marchés rend l’économie mondiale plus sensible aux changements politiques aux États-Unis.

- Médiatisation intense : Une couverture médiatique massive amplifie les réactions des investisseurs et accroît la volatilité.

- Politiques économiques divergentes : Les programmes économiques des candidats sont de plus en plus polarisés, créant des incertitudes quant à la direction future des politiques économiques.

- Poids croissant de la politique budgétaire : L’intervention accrue de l’État dans la relance économique, particulièrement depuis la crise de 2000, influence les anticipations de croissance des marchés.

Conclusion

Les élections présidentielles américaines ont un impact significatif sur les marchés financiers.

Depuis 1988, l’analyse des données montre que les actions surpassent souvent les obligations, avec une surperformance notable en Europe et un avantage pour le style Value et les petites capitalisations.

Les investisseurs doivent rester attentifs et adapter leurs stratégies en fonction des dynamiques post-électorales et des politiques anticipées.

Ces analyses ont été réalisées grâce à l’outil EnvestBoard, qui permet d’explorer des scénarios de marché financier et d’affiner vos décisions d’allocation.

Notation EnvestBoard - Surperformance 3 ans

Chaque mois, les fonds d’une même catégorie sont notés en fonction de leur surperformance à 3 ans par rapport à la moyenne de la catégorie.

- 5 étoiles : Top 10% des fonds les plus performants.

- 4 étoiles : 22,5% suivants.

- 3 étoiles : 35% suivants.

- 2 étoiles : 22,5% suivants.

- 1 étoile : 10% des fonds les moins performants.

À propos de l’auteur : Yufeng Xie

Yufeng Xie est le CEO et co-fondateur d’EnvestBoard, une plateforme innovante d’aide à la décision d’investissement. Diplômé de l’ENSAE Paris (Institut Polytechnique de Paris) et titulaire d’une formation en économie de la Sorbonne, il cumule près de 20 ans d’expérience dans la gestion d’actifs et de patrimoine. Yufeng a occupé des postes prestigieux en tant que chercheur en structuration de produits, trader algorithmique et gérant de fonds au sein de grandes institutions financières européennes.

Passionné par l’analyse économique, les mathématiques et l’intelligence artificielle, il a fondé EnvestBoard pour offrir des solutions analytiques avancées, permettant aux investisseurs de prendre des décisions d’allocation de portefeuille optimisées et éclairées.

À noter :

Les performances passées ne préjugent pas des performances futures. Le contenu ci-dessus ne présente pas un conseil. Il s’agit d’une analyse objective des informations financières.