Investir sur les marchés financiers émergents, notamment en Chine et en Inde, est particulièrement pertinent aujourd’hui pour plusieurs raisons clés :

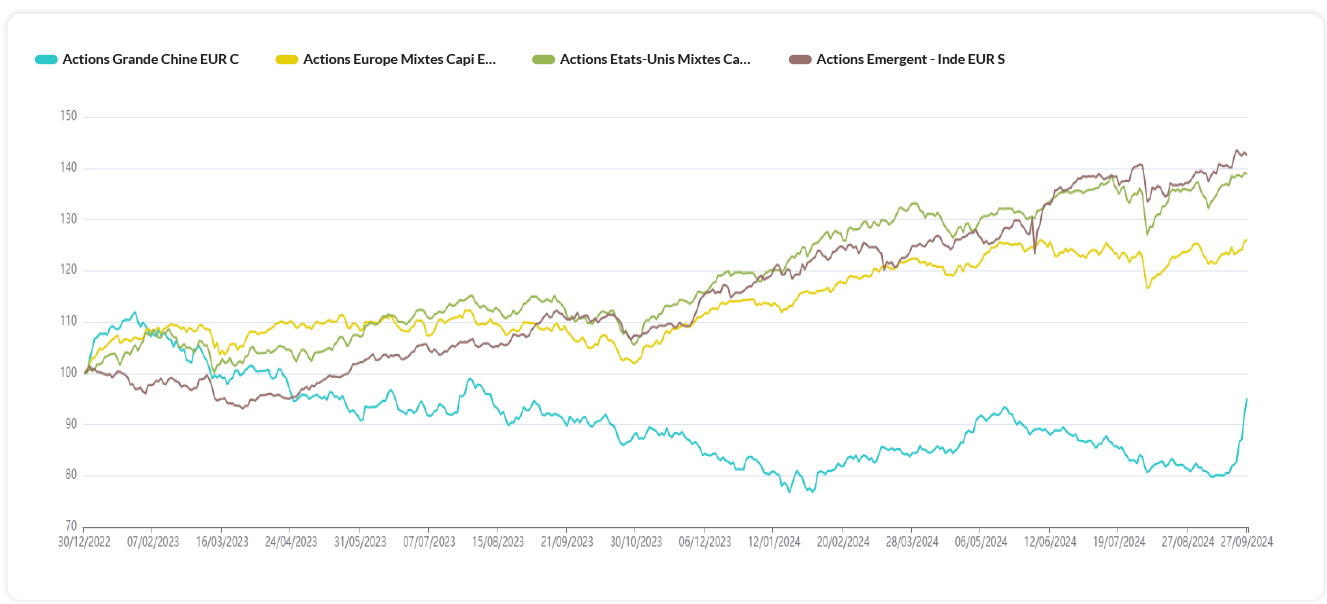

1. Effets de la baisse des taux de la Fed : La Réserve fédérale américaine (Fed) a récemment accéléré la baisse de ses taux d’intérêt, créant un environnement très favorable pour les actions des pays émergents. Cette baisse entraîne un affaiblissement du dollar, ce qui améliore la situation financière des pays émergents en allégeant leur dette libellée en dollars. De plus, cela permet à des banques centrales, comme celle de la Chine, de prendre des mesures monétaires stimulantes. Historiquement, la baisse des taux de la Fed a toujours bénéficié aux marchés d’actions émergents, en attirant des flux de capitaux vers ces régions à fort potentiel.- 2. Reprise en Chine et changement de paradigme avec un QE inédit : Suite à l’annonce de la baisse des taux de la Fed, la Chine a fait un pas décisif en annonçant une relance à la fois monétaire et budgétaire, marquant un changement de paradigme majeur. Le Parti communiste chinois, jusqu’ici centré sur une politique de « stabilité », a reconnu que l’économie fait face à une crise non pas cyclique, mais structurelle. Le lancement d’un « quantitative easing » (QE) à la chinoise, une mesure jamais vue auparavant dans ce contexte, illustre cette prise de conscience. Cette initiative vise à stabiliser et soutenir les marchés, avec des effets attendus au moins jusqu’à la fin de l’année. Le bond de 20 % de la Bourse de Shanghai en une semaine en est une preuve directe. Ce QE chinois rappelle les effets massifs que les politiques similaires ont eus sur les marchés occidentaux (Europe et États-Unis) entre 2012 et 2018, boostant considérablement les performances des marchés actions.

- 3. L’Inde, grand gagnant des capitaux étrangers : L’Inde, de son côté, profite également de l’afflux de capitaux étrangers, réorientés depuis la Chine en raison des tensions commerciales avec les États-Unis et des politiques post-Covid strictes. L’Inde a vu sa bourse grimper de 30 % cette année, grâce à sa forte croissance économique, estimée à 8 %, et à ses réformes favorables.

- 4. Une perspective relative sur les marchés développés : Pendant ce temps, les marchés actions américains et européens montrent des signes de fatigue :

- Les perspectives économiques en Europe sont préoccupantes, avec des indicateurs économiques stagnants et des incertitudes énergétiques croissantes.

- Aux États-Unis, bien que le cycle de croissance ait été robuste, il semble avoir atteint son sommet. Le fort dollar commence à avoir un impact négatif sur les bilans des multinationales américaines, et cet effet pourrait s’accentuer au cours des 12 prochains mois.

- La prudence affichée par la Fed et la BCE sur leurs perspectives économiques, qui a justifié la baisse de leurs taux, pourrait aussi inquiéter les marchés, suggérant que des risques économiques plus importants sont à venir.

Ainsi, d’un point de vue d’allocation tactique sur les 3 à 12 prochains mois, il pourrait être judicieux de diversifier les portefeuilles en actions des marchés développés vers les actions des marchés émergents, où la Chine et l’Inde représentent plus de 60%. En effet,les récentes mesures monétaires et budgétaires ambitieuses prises par ces deux géants économiques offrent des moteurs de croissance puissants, alors que les marchés développés montrent des signes de ralentissement.